详细信息如下:财报显示,2019年第四季度,腾讯营收1057.67亿,同比增长25%,超过此前市场预期,且是腾讯首次单季营收超过1000亿;国际财务报告准则下盈利实现223.72亿,同比高增60%,非国际财务报告准则下盈利则为254.84亿元,同比增长29%,两组盈利数据均略逊于市场预期。2019年全年营业收入为3772.89亿元人民币,年度盈利958.88亿元,以此计算,腾讯日赚2.6亿元,不可谓不强。

财报显示,2019年第四季度,腾讯营收1057.67亿,同比增长25%,超过此前市场预期,且是腾讯首次单季营收超过1000亿;国际财务报告准则下盈利实现223.72亿,同比高增60%,非国际财务报告准则下盈利则为254.84亿元,同比增长29%,两组盈利数据均略逊于市场预期。2019年全年营业收入为3772.89亿元人民币,年度盈利958.88亿元,以此计算,腾讯日赚2.6亿元,不可谓不强。

腾讯的成长能力与盈利能力如何?

在经历了几个季度的痛苦挣扎后,腾讯已于2019Q4重现高增长,营收首破千亿势头良好,但盈利能力尚未得到完全修复,仍未达到市场预期。

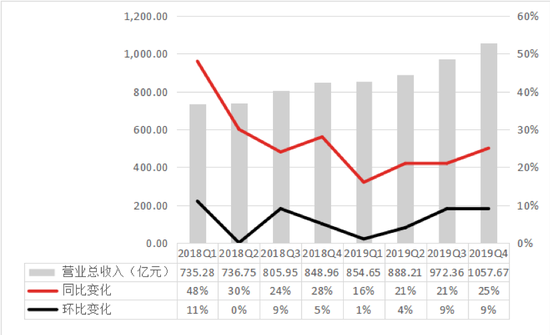

2019年Q4,腾讯实现单季营收1057.67亿元,较去年同期增长25%,较上一报告期则环比增长9%。

腾讯在2019年Q1的营收增长曾出现突然下跌,彼时主要是受国内对游戏审核突然收紧导致作为营收占比最高的游戏业务突然刹车,造成了一波自2018Q3开始的,持续超过四个季度的增速下滑,此趋势最终伴随着Q2与Q3政策逐渐放宽,游戏业务重新开始增长。同时得益于金融科技服务业务的良好增长与社交其他广告两大业务线的健康成长,以及游戏审批的逐渐放宽,腾讯成功顶住了因游戏业务承压导致的增速下滑,在2019Q2与Q3逐渐修复增长,最终于2019Q4取得了阶段性成果。本季度是腾讯第一次单季营收突破1000亿元,并且这是2019年来腾讯首次季度营收高于市场预期。

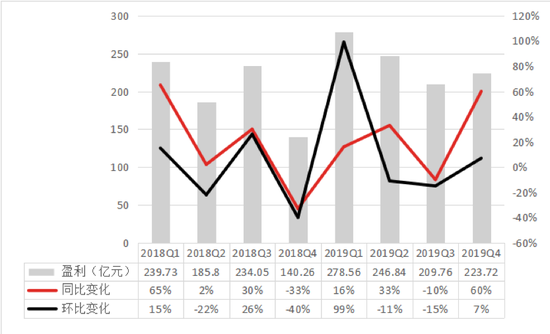

腾讯2019Q4的国际财务报告准则下盈利实现223.72亿,同比高增60%,环比增长7%,这主要与2018Q4的利润基数低有关,但也止住了已经持续了两个季度的环比下滑趋势,表明公司盈利开始回暖。同期,公司的非国际财务报告准则下净利则为254.84亿元,同比增长29%,较上个季度环比增长4%,同样实现双正的增长,表明公司的盈利能力确实回暖。

不过即使如此,这两组数据仍然低于彭博此前给出预期,表明虽然腾讯的成长已经走出困难期,但盈利能力仍未完全得到修复。

信息来源:公司公告

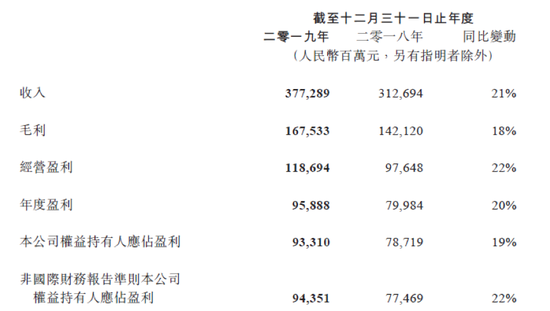

信息来源:公司公告2019年全年,腾讯营收3772.89亿元,同比增长21%,公司持有人应占盈利为933.10亿元,同比增长19%。非国际财务报告准则下,公司持有人应占盈利943.51亿元,同比增长22%;与Q4数据一样,腾讯在2019年的总营收高于预期,而盈利则不及市场预期。

腾讯的核心业务还赚钱吗?

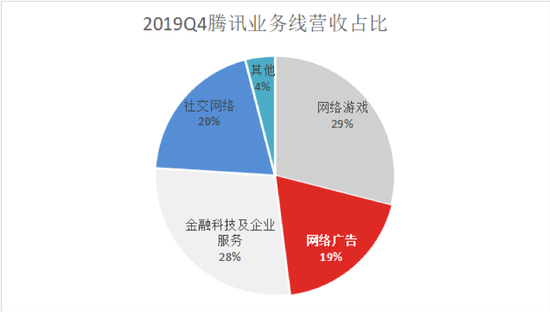

腾讯营收结构在2019Q4迎来重大变化,作为过往营收核心的增值服务营收占比首次下降至50%以下,金融科技及企业服务成长迅速,帮助公司实现了从单核向双引擎驱动的阶段性转变。

1。 营收结构迎来关键变化

信息来源:公司公告

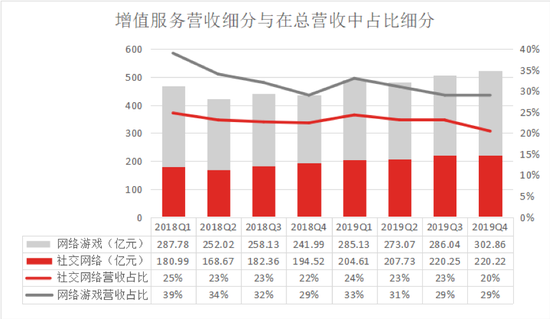

信息来源:公司公告本季度腾讯营收构成最为重大的变化,是增值服务(网络游戏+社交网络)这一业务在总营收中的占比第一次低于50%,这意味着腾讯一直强调的营收结构转型终于迎来阶段性成果,发生了一定的结构性变化。

2019Q4,腾讯曾经最核心的创收引擎—网络游戏业务占比为29%,而金融科技及企业服务大板块迎头赶上,从2018Q1的21%占比提升至本季度28%,与游戏业务营收已经相差不远。这象征着腾讯在广告业务陷入困境增长缓慢,游戏业务刚刚走出政策困局尚无法带动全局的情况下,终于迎来了第二个驱动引擎,重新激活公司的营收增长。

2、游戏业务重启,社交网络业务受困

信息来源:公司公告

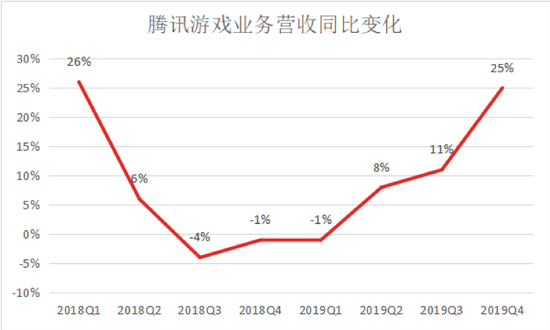

信息来源:公司公告2019Q4,腾讯的网络游戏业务实现营收302.86亿元,同比增长25%。这主要得益于来自于《和平精英》及海外版《PUBG Mobile》等热门游戏的收入增长,以及第四季度腾讯将Supercell合并入报表。不过由于PC端游戏方面的持续下滑,移动端游戏的增长在一定程度上被《地下城与勇士》等游戏拉低。

信息来源:公司公告

信息来源:公司公告目前,腾讯游戏业务已经走出早前因政策突然收紧带来的阴霾,同比增长显著回升。由于自2018年下半年开始,有关部门对游戏审批突然收紧导致腾讯受到巨大冲击,自2018Q2开始游戏营收增速骤降,甚至在2018Q3-2019Q1三个季度出现了连续负增长。不过伴随着此后审批放宽,版号重新发放,游戏业务终于重回正轨,经过三季度的修复后,于2019Q4回到25%,基本回归到受冲击前水平,游戏业务也再次成为腾讯重要的营收驱动力。

值得强调的是,腾讯游戏业务在Q4最亮眼的成绩是其海外市场游戏收入占比达到了23%,较此前几乎翻倍。这主要得益于《绝地求生》、《CODM》、英雄联盟新模式云顶之弈三款产品的优秀发挥,这也意味着已经被重复多年的“游戏出海”口号终于得到了一定程度的兑现。在未来,将可以比较乐观的预期腾讯继续受益于海外游戏市场的巨大成长空间以及过去数年储备的海外游戏业务资源,进而实现更进一步的业务成长。

此外,截至2019年12月31日,腾讯游戏业务的递延收入约为610亿,较三季度末环比净增65亿元,而递延收入大部分都将在随后的季度得到确认,这也意味着Q4的高递延收入为2020Q1的业绩增长提供了有力保障。

2019Q4,腾讯的社交网络业务则实现营收220.22亿元,同比增长13%,较此前增速放缓明显,环比还出现了300万余元的净下滑。同比增长则主要受益于数字内容付费用户的增长,以及ARPPU(每付费用户平均收益)的提高。然而QQ用户群的萎缩,内容付费用户以及微信用户的增长停滞,则造成了营收的环比轻微下降。目前,用户数量增长陷入泥潭,已经开始限制这一业务板块的进一步成长。

3、 广告业务悲喜掺半

信息来源:公司公告

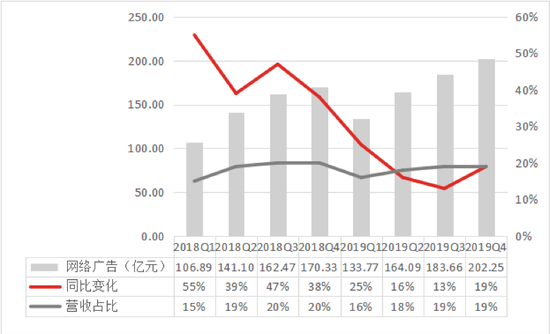

信息来源:公司公告目前宏观经济形势不佳,广告行业整体承压,而腾讯没能凭借自身力量实现穿越周期的奇迹。在2019Q3,腾讯的广告业务营收为183.66亿元,同比增长13%,这与行业本身增速几乎完全一致,这意味着腾讯的营收基本来自于行业扩容带来的红利,自身业务增长几乎停滞,在电话会议中甚至用“至暗时刻”形容当期的业务表现。不过2019年Q4,广告业务线得到明显修复,实现营收202.25亿元,同比增长19%,略好于此前预期。

将广告业务拆分来看,社交及其他广告收入增长高增37%,实现162.74亿元,该项增长主要受微信朋友圈及移动广告联盟的广告收入增加推动,这意味着腾讯对微信商业价值的挖掘取得了非常不错的成果,

然而另一方面,公司的媒体广告收入再一次同比下滑24%,降至39.51亿元,这与电视剧延期播映,以及NBA转播突遭“黑天鹅”导致的一系列后续事件有关。值得庆幸的是,尽管腾讯的广告业务再遭打击,但较上个季度28%的同比下滑有所好转,至少止住了跌势,且环比略微回暖8%。相比较之下,可做参考的爱奇艺第四季度的广告业务收入大幅下滑15%。

4、金融科技及企业服务成为第二驱动力

信息来源:公司公告

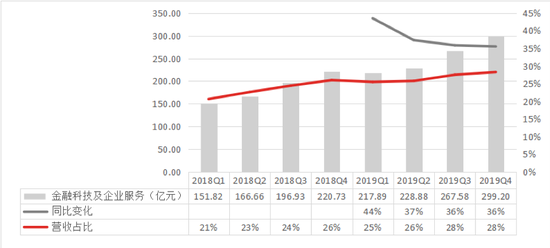

信息来源:公司公告2019Q4,腾讯的金融科技及企业服务营收实现299.20亿元,同比高增37%,在营收中的占比达到了28%,基本已经与游戏业务旗鼓相当,是所有业务线中增长最快的,对拉动本季度的营收增长起到了最关键的作用;同时此种高增长亦贯穿全年,对腾讯全年营收的拉动作用也不可小觑。这一业务线的成绩主要得益于商业支付带来的收入增长,以及因云服务在主要垂直领域的渗透带来的收益增长所共同对同。

金融科技方面,2019年Q4,其商业支付日均交易笔数超过10亿,月活跃账户超过8亿,月活跃商户超5000万,受益于庞大用户规模和高频支付特征,腾讯的商业支付业务规模持续增长,带动佣金以及手续费收入的持续增长。此外,腾讯当下正在布局其他金融类业务,如理财通、微粒贷、零钱通等,中长期来看,腾讯正在试图构建以微信为核心的金融业务生态圈,未来成长潜力不错。

不过需要注意的是,受2020年开年疫情影响,1-2月社会消费品零售总额同比出现明显萎缩,金融科技业务营收受损不可避免。

云服务方面,本季度腾讯并没有直接告知具体营收,在上一季报,也是首次披露中,云收入营收为47亿元,同比增长80%。而这一业务线2019年全年营收根据估算营收超过170亿元,同比高增86.8%,增速远超所有业务线,且高于阿里云62%的增速,不过二者体量差距仍大,腾讯云体量约为阿里的二分之一。目前腾讯的云服务付费客户总数已达百万,成功将业务拓展至多个行业,未来成长值得期待。

此外,与金融科技业务不同,受益于疫情造成的居家办公需求暴涨,腾讯云受益,腾讯会议被首次写进财报,自2019年12月底推出后2个月内,其日活跃账户数超1000万。因此,云服务业务线在2020Q1有望迎来一波爆发。

腾讯的用户还在快速增长吗?

当前,腾讯的用户数增长明显下滑,已经进入瓶颈期,但发掘用户商业价值,转化用户方面成效初显,微信商业化势头正好。

信息来源:公司公告

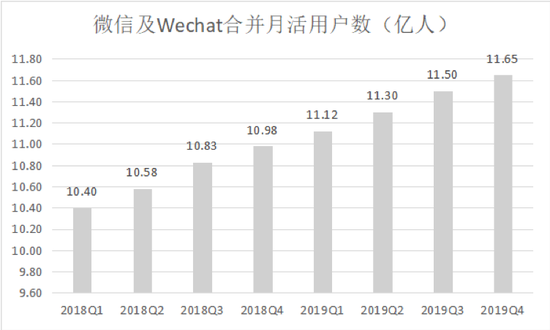

信息来源:公司公告2019Q4,腾讯最为核心的社交类产品,微信及Wechat的合并月活为11.65亿人,同比增长6.1%,较上一季度的6.3%进一步下降;更不乐观的是,月活人数的环比增长仅有1.3%,用户数净增长仅有不到一千五百万人,增长陷入泥潭已经无法否认。

可以预见的是,在2020年,微信及Wechat的用户增速仍有很大概率继续下滑——而这并非腾讯可以轻易扭转的趋势。微信早已不是一款能够实现用户数高速增长的年轻产品,未来想继续压榨它的潜力已经非常困难,以增量换增长恐怕不再是可行的思路。

相比之下更糟的则是QQ智能终端的用户数进一步出现了下降。2019Q4,QQ智能终端月活为6.47亿人,同比下滑7.5%。而2019Q3,智能终端的月活则同比下滑6.4%,这就意味着在Q4,终端月活的下降甚至进一步加速了。上一个季度腾讯方面对月活下降的解释是主动清理机器人账户与恶意滥发信息账户的结果,然而这一说法本季度并未再被提起,这其中含义不言而喻。

不过在用户数据方面,腾讯也并非只有坏消息。

2019Q4,腾讯的付费增值用户数达到了1.80亿人,较去年同期上升12.4%,环比上升5.6%。付费增值用户的增长主要受益于腾讯音乐的付费用户达到了3990万,同比增长47.8%,环比上一季度净增加450万。同期,腾讯视频的付费用户数达到1.06亿人,同比增长19.1%,但较上一年的一亿人,净增加仅有不到600万,同样出现了增长放缓的问题。不过财报同时显示,腾讯视频业务的亏损在2019年明显收窄,不足30亿元——一个低于同行业的水平。

同时,腾讯通过转化微信用户,发掘用户商业价值的能力,也有所增强。小程序方面,日活跃用户超过3亿,并在此基础上加速商业化步伐,在2019年创造了超过8000亿的交易额,同比增长160%。日均交易笔数同比增长超过一倍。活跃小程序的平均留存较2018年提升了14%;相较上一年,小程序人均访问次数提升45%,人均使用小程序个数提升98%。在2020年,小程序还开启了直播公测,这意味着微信要通过其进一步发力直播电商,完善其购买和零售场景。这对腾讯来说,是建立微信商业化生态的重要一步,也有潜力成为未来营收增长之新生力量。

此外,为了应对来自头条系的打击以及顺应当下的潮流,腾讯显著加大了对短视频领域的投入。2019年第四季度,短视频应用微视日活跃用户数环比增长80%,日均视频上传量环比增长 70%。但这种增长在一年时间内大增1.5亿用户数的头条系面前,实在是有些不值一提。

本文文章转载自新浪新闻

返回顶部

返回顶部